As torneiras fecharam: o juros e o fornecimento de dinheiro infinitos estão oficialmente sendo contraídos depois de um longo período de expansão inflacionária.

O cenário atual só aconteceu 4 vezes nos últimos 150 anos: a cada vez, resultou em uma Depressão com falências em cadeia global e taxas de desemprego de dois dígitos…

Mas porque uma depressão é algo que possivelmente vai acontecer?

Contrair a oferta monetária enquanto ainda temos inflação é uma combinação desastrosa.

Desligar as torneiras de dinheiro no meio de um período inflacionário significa que haverá menos dinheiro flutuando no sistema para pagar as dívidas feitas em um cenário onde os preços eram maiore e não paravam de subir.

Em algum momento, nesse cenário, o sistema “quebra”. Pessoas que estavam muito alavancadas não conseguem pagar as suas dívidas devido a escassez de liquidez de dinheiro no sistema e ocorre um crash deflacionáo, que causa um colapso da economia, provocando falências e demissões em massa.

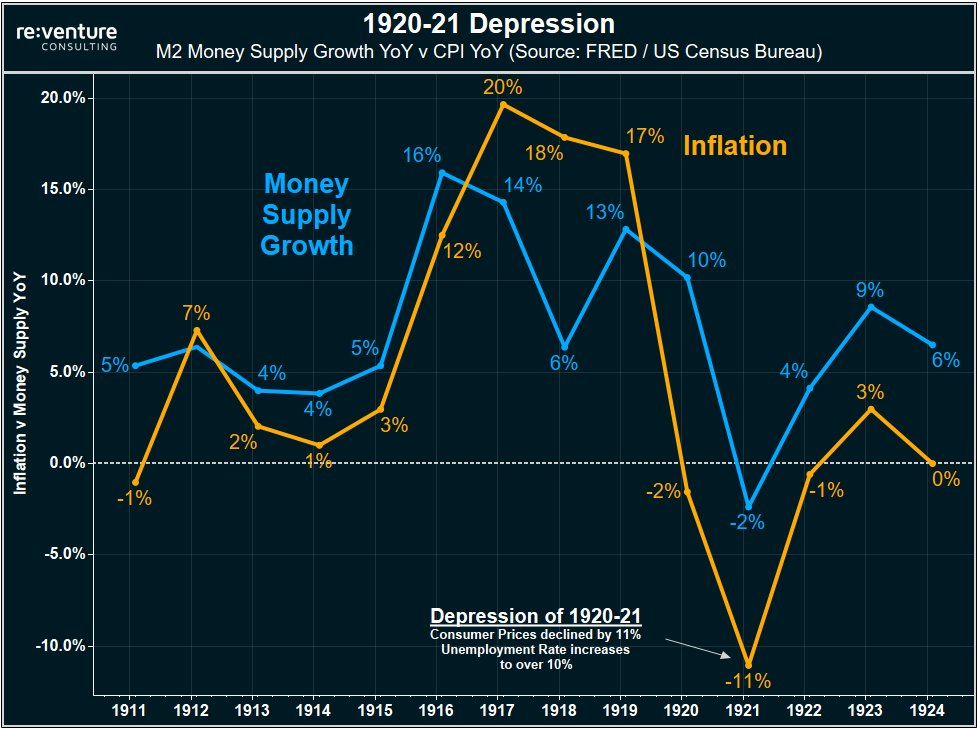

O que está acontecendo é exatamente o que aconteceu na Depressão de 1921.

A depressão de 1921 ocorreu após a Primeira Guerra Mundial e a Gripe Espanhola, onde houveram anos de alta inflação/crescimento da oferta monetária.

E então… BAM. Contração monetária começou a ser feita pelo Banco Central. Logo em seguida a deflação e a taxa de desemprego disparam, liquidando quem estava com dívidas e alavancado.

Bastou uma contração de -2% na oferta monetária em 1921 para causar uma depressão deflacionária.

E já estamos com uma contração de -2% hoje, em 2023.

Sugerindo que a resiliência de nossa economia e a inflação atual podem não ser tão fortes quanto as pessoas pensam, os acontecimentos de 1921 podem se repetir. E agora eles podem ser muito piores.

Claro – ainda há muito dinheiro flutuando no sistema financeiro em 2023.

A oferta monetária, ou M2, é cerca de 40% maior hoje do que era antes da pandemia. Foi a maior expansão de crédito e de emissão de moeda da história.

($ 15 trilhões –> $ 21 trilhões).

Mas o registro histórico é claro. Depressões financeiras depois de períodos inflacionários não precisam de uma diminuição “linear” na oferta monetária para ocorrerem.

Só precisa acontecer um pouco de contração: 2 a 4%. E então os problemas ocorrem.

Muita gente pensa que a inflação vai se estender… Mas é possível que isso não aconteça.

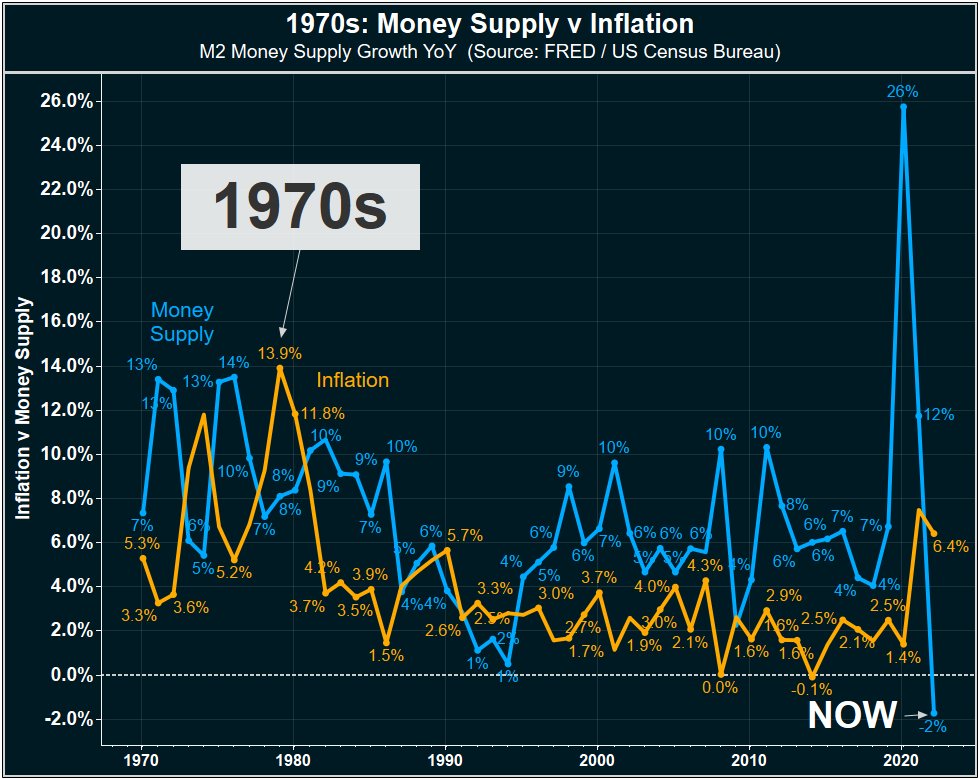

Muitos pensam que a inflação atual vai durar muito como foi na década de 1970.

Mas lembre-se: a inflação dos anos 1970 não foi tão ruim porque a oferta monetária continuou crescendo, o que não levou a um total colapso da economia por uma restrição ao crédito abrupta e a retirada dos dólares da economia.

O crédito nunca contraiu na década de 1970. É por isso que tivemos uma década de inflação naqueles tempos, sem nenhum colapso que causou um crash e uma depressão.

Agora é muito diferente.

Agora, o Fed está fazendo Aperto Quantitativo.

Isso é o que está causando a contração da oferta monetária em 2023.

Todo mundo está focado no aumentos dos juros. Mas é no Aperto Quantitativo e nas torneiras do fornecimento total da quantidade de dinheiro que precisamos prestar atenção. Porque se o Aperto Quantitativo continuar em seu ritmo atual, a oferta de moeda se contrairá mais ainda.

Lembrando que:

- As manchetes de que há uma recessão, estão se acumulando.

- As manchetes de que a inflação vai continuar a ser um problema, também se acumulam.

É assim que você consegue um colapso do sistema: você tira dinheiro do sistema enquanto todos estão endividados por causa da inflação. E uma Depressão acontece.

Mas é claro – uma Depressão em 2023-24 não é uma garantia.

O governo, é claro, verá o que está acontecendo, pode tentar dobrar a aposta e imprimir dinheiro novamente, enviando cheques de estímulo para reativar a inflação/economia.

A história também mostra que as GUERRAS são períodos em que a oferta monetária cresce muito.

Como durante a Primeira Guerra Mundial e a Segunda Guerra Mundial.

Se os EUA entrassem em guerra se aliando a Ucrânia (espero que não), a oferta monetária cresceria novamente e a inflação duraria mais tempo.

Para resumir:

- A oferta monetária foi expandida em 2020 até 2022 e está se contraindo no início de 2023.

- Cada vez que isso aconteceu no passado depois de um período inflacionário, Depressões financeiras foram o resultado.

- A inflação alta deixou muitos investidores cegos para esse fator de risco.

- Existe uma alta chance do Fed e bancos centrais apertarem ainda mais os juros e realmente causarem uma recessão

- Se a história se repetir, podemos estar a dois passos de uma depressão.

- Preços de muitas coisas vão cair, mas as pessoas e empresas não terão dinheiro para compra-las. Casas. Aluguel. Commodities. Talvez até salários irão diminuir/empresas vão falir.

- A taxa de desemprego provavelmente vai disparar.

Mas o governo também pode intervir e “salvar” a economia do desastre que ele mesmo criou…

- Mais impressão de dinheiro. Como o que aconteceu durante a pandemia.

- O que aumentaria o crescimento da oferta monetária e sustentaria a inflação.

- Uma guerra também seria uma situação em que o crescimento da oferta monetária e a inflação aumentariam.